Analiza warunków funkcjonowania przedsiębiorstw transportowo-spedycyjno-logistycznych (TSL) działających w zakresie przewozu towarów.

Stan branży transportowo-spedycyjno-logistycznej określany jest jako „papierek lakmusowy” całej gospodarki. W wynikach tej branży uwidaczniają się pierwsze sygnały dotyczące pozytywnych bądź negatywnych trendów ekonomicznych. Wśród innych czynników, które mają wpływ na branżę TSL, należy wymienić: regulacje prawne (krajowe, międzynarodowe), uwarunkowania polityczne o charakterze międzynarodowym (np. brexit), umowy handlowe oraz megatrendy.

Udział branży TSL w wartości PKB wynosił w 2017 r. prawie 7%. Sektor transportu odpowiada również za 41% całej nadwyżki transgranicznej wymiany usług. Rynek transportowy w Polsce jest bardzo rozdrobniony, z przewagą małych i średnich przedsiębiorstw. W większości współpracują one z dużymi globalnymi operatorami logistycznymi. Polskie przedsiębiorstwa transportowe są liderem przewozów międzynarodowych w UE (28% europejskiego rynku), a rozwiązania technologiczne i innowacyjność są oprócz ceny i elastyczności przewozów istotnym czynnikiem ich przewagi konkurencyjnej na rynku UE.

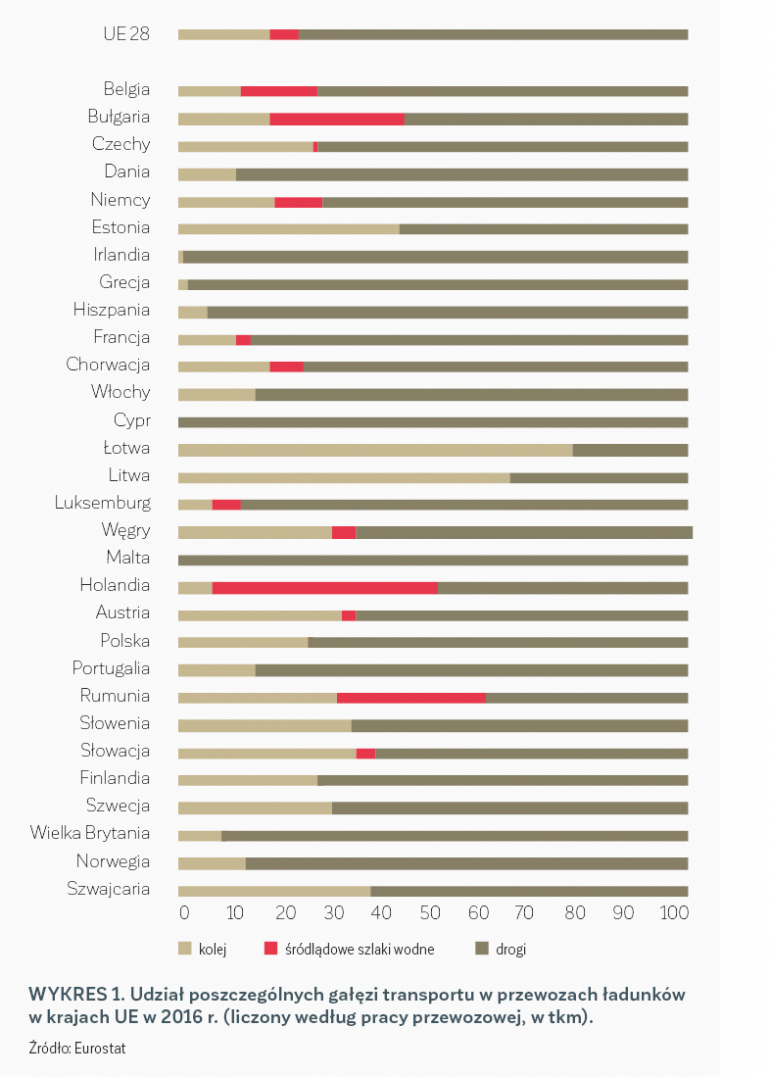

Udział poszczególnych gałęzi transportu w przewozach w różnych krajach uzależniony jest przede wszystkim od położenia geograficznego i ukształtowania terenu oraz od polityki transportowej państwa. Na wykresie 1 został zaprezentowany udział poszczególnych gałęzi transportu w przewozach ładunków w krajach Unii Europejskiej. W przypadku krajów europejskich daje się zauważyć stosunkowo dużą rolę kolei w realizacji przewozów lądowych na Litwie, Łotwie i w Estonii (od 50% w Estonii do prawie 80% na Łotwie). Powyżej 30% pracy przewozowej w transporcie lądowym realizowane jest również koleją w następujących krajach: Szwajcaria, Słowacja, Słowenia, Rumunia, Austria. Natomiast żegluga śródlądowa jako istotna gałąź transportu notowana jest w Holandii, Rumunii i Bułgarii. W Polsce dominuje transport drogowy (ponad ¾ udziału) przy zdecydowanie mniejszym udziale transportu kolejowego. Polscy przewoźnicy wyspecjalizowali się w przewozach w ramach UE (15%) – są na drugim miejscu po firmach niemieckich (17%). Zdominowali również usługi kabotażowe (zarówno kabotaż w obrębie jednego kraju, jak i usługi przewozowe między dwoma zagranicznymi krajami). Według danych Eurostatu udział polskich firm transportowych w tym segmencie rynku wyniósł w 2016 r. 30,6%.

Stan polskiej gospodarki w 2018 r. i jego wpływ na branżę TSL

Wskaźnik PMI w listopadzie 2018 r. ukształtował się po raz pierwszy od kilku lat na poziomie poniżej 50 punktów procentowych, co oznacza wzrost ryzyka odnośnie do perspektyw gospodarki w przyszłości. Już od paru miesięcy wartość tego wskaźnika systematycznie maleje, co wskazuje na powolną zmianę klimatu gospodarczego. Dodatkowym czynnikiem ryzyka jest utrzymujący się wysoki udział konsumpcji jako kluczowego składnika PKB, przy stosunkowo niskim udziale inwestycji prywatnych. Ponieważ trend wzrostowy konsumpcji powoli wygasa, a nie zastąpił go spodziewany wzrost inwestycji prywatnych, należy oczekiwać zmniejszenia się tempa wzrostu PKB w Polsce w kolejnych latach do poziomu 3–3,5%. Udział inwestycji w PKB jest obecnie na bardzo niskim poziomie 18,1%. Zwiększa się również liczba upadłości, zarówno w handlu, budownictwie, jak też w transporcie. Po pierwszych trzech kwartałach 2018 r. tempo restrukturyzacji lub też postępowań upadłościowych utrzymuje się na poziomie 15% (Coface). W transpor- cie opóźnienia w spłacie należności są największe spośród wszystkich branż w Polsce. W stosunku do tego samego okresu 2017 r. (trzy kwartały) nastąpił wzrost niewypłacalności o 52%. Na niekorzystną sytuację nakłada się deficyt pracowników (zwłaszcza kierowców i pracowników magazynowych), wzrost kosztów pracy, wzrost cen paliw oraz działania protekcjonistyczne podejmowane w celu ochrony własnego rynku przez kraje Europy Zachodniej. W efekcie może to doprowadzić do zwiększenia zagrożenia firm TSL (zwłaszcza w sektorze MSP) upadłością bądź też restrukturyzacją.

Wpływ regulacji prawnych UE na branżę TSL

Przygotowywany przez UE pakiet mobilności (pakiet drogowy) został wprawdzie w 2018 r. odrzucony przez Komisję Europejską, jednak pojawiają się regulacje dotyczące dostępu do poszczególnych rynków w krajach UE. Udział polskich przewoźników w transporcie do UE należy do największych w Europie. Dlatego też ograniczenia w dostępie do rynków poszczególnych krajów europejskich wpływają bezpośrednio na stan branży. Prace nad wnioskami do pakietu mobilności I, czyli nad tekstami przepisów dotyczących zasad delegowania pracowników w transporcie międzynarodowym.trwają od maja 2017 r. Polska popiera rozwiązania zmierzające do poprawy warunków pracy w sektorze transportu drogowego przy równoczesnym zachowaniu wolnej konkurencji w wykonywaniu międzynarodowych przewozów drogowych i konkurencyjności gospodarki UE. Również działania zmierzające do zwiększenia konkurencyjności w transporcie kolejowym zostały podjęte w UE w ramach IV pakietu kolejowego z 2016 r. Jest to propozycja kompleksowych zmian przepisów unijnych regulujących działanie sektora kolejowego. Zadaniem IV pakietu kolejowego jest ujednolicenie prawa i wyeliminowanie barier, które utrudniają tworzenie jednolitego europejskiego obszaru kolejowego wobec rozdrobnienia sieci kolejowej oraz posługiwania się przez poszczególne państwa różnymi normami bezpieczeństwa i różnymi systemami technicznymi. W efekcie europejskie sieci kolejowe powinny się stać bezpieczniejsze, bardziej niezawodne oraz interoperacyjne. Przyjęcie powyższych rozwiązań wiąże się jednak z dużymi zmianami na rynkach krajowych, a także ze zwiększeniem dostępności innych niż narodowi przewoźników do rynku. W efekcie prowadzi to do zwiększenia konkurencji i zmiany warunków działania poszczególnych przedsiębiorstw z sektora kolejowego.

Wpływ Brexitu na branżę TSL

W listopadzie 2018 r. rząd brytyjski zaakceptował umowę między Wielką Brytanią a Unią Europejską o wyjściu Wielkiej Brytanii z UE. W efekcie spodziewane jest wprowadzenie nowych opłat celno-podatkowych, wzrost cen paliw, wydłużenie czasu oczekiwania na granicy, co bezpośrednio negatywnie wpłynie na branżę TSL. Porozumienie obejmuje okres przejściowy do 2020 r., co oznacza konieczność zmian w dotychczasowych kierunkach działania przewoźników w dość krótkim czasie. Dwie konferencje zorganizowane przez Zrzeszenie Międzynarodowych Przewoźników Drogowych i Polską Izbę Spedycji i Logistyki miały zidentyfikować ryzyko związane z powyższym procesem dla przewoźników drogowych. Część firm, które dotychczas realizowały przewozy, podjęła działania w celu zmiany rynków, dla których świadczą usługi. Ponad 19% wszystkich ładunków do Wielkiej Brytanii oraz z tego kraju transportują ciężarówki na polskich rejestracjach (udział ciężarówek brytyjskich wynosi 30%). Wyjście Wielkiej Brytanii z UE oznacza również konieczność dodatkowej obsługi ponad 600 tys. dokumentów celnych, a także przywrócenia kontroli jakości fitosanitarnej i innych procedur wymaganych wobec krajów trzecich. Powstaje też dodatkowe ryzyko związane z podatkami. W ramach handlu wewnątrzwspólnotowego firmy nie ponoszą kosztów z tytułu VAT. W momencie importu towarów z krajów trzecich istnieje obowiązek zapłaty podatku VAT, który można odzyskać, ale w okresie późniejszym. Jednak oznacza to konieczność zamrożenia środków finansowych wobec wspomnianej już trudnej sytuacji dotyczącej płynności finansowej.

Wpływ megatrendów na branżę TSL

Najsilniejszy wpływ na branżę TSL ma wzrost cyfryzacji i automatyzacja. Kompleksowa cyfryzacja przepływu danych i informacji jest szczególnie istotna przy rozwijającym się od wielu lat handlu międzynarodowym i rosnącym obrocie towarowym na świecie. Również w 2018 r. prognozowany jest wzrost handlu światowego na poziomie 3,2%. Wyzwaniem stała się szybkość przetwarzania danych, narastający wolumen i rozdrobnienie tras przewożonych ładunków we wszystkich gałęziach transportu, przeładunków w portach i terminalach oraz ich obsługi na przejściach granicznych. Coraz bardziej zauważalne są rosnące wymagania awizacji cyfrowej i rezerwacji obsługi, sprawnych i dobrze zaplanowanych operacji, cyfryzacji dokumentów i automatyzacji przetwarzania informacji przez przewoźników, operatorów terminali, służb granicznych i portowych itp. Istotnym czynnikiem strategii działania zmierzającej do poprawy przepustowości systemu transportowego Polski i atrakcyjności polskiego obszaru celnego jest skrócenie czasu obsługi, odprawy, kontroli i operacji w centrach logistycznych, terminalach przeładunkowych, portach morskich czy na przejściach granicznych. Automatyzacja procesów przekłada się również na szybkość operacji realizowanych w magazynach logistycznych, a autonomiczne ciężarówki zmniejszą problemy związane z brakiem kierowców na rynku. W wyniku łatwego dostępu do informacji w różnych miejscach oraz rozpowszechnienia procesów internetu rzeczy, big data zwiększa się przejrzystość całego procesu i łatwość w elastycznym dopasowaniu się do zmieniającego się rynku.

Polska w międzynarodowych łańcuchach dostaw

Branża przemysłowa w Polsce w dużym stopniu korzysta z dynamicznego rozwoju łańcuchów dostaw dzięki producentom zachodnioeuropejskim (głównie niemieckim). Uwidacznia się to m.in. we wzroście udziału Niemiec w polskim eksporcie z 25% w 2008 r. do 28% w 2018 r. Region Europy Środkowej, w tym również Polska, stanowi zaplecze produkcyjne Niemiec (zwłaszcza w przemyśle motoryzacyjnym). Dzięki utrzymaniu się stosunkowo wysokiego udziału produkcji w PKB w porównaniu z innymi krajami UE branża TSL ma szansę wzmocnić swój wkład w tworzeniu międzynarodowych łańcuchów dostaw.

SZUKASZ WIĘCEJ PODOBNYCH ARTYKUŁÓW?

Artykuł jest częścią wydania specjalnego Gazety SGH (346) Insight 2018.