Konsekwencje zmian stóp procentowych dla banków i konsumentów

Według teorii stopy procentowe zmieniają się zgodnie z procesem nazywanym „powrotem do średniej” (mean reversion). Proces ten polega na tym, że wysokie stopy procentowe mają tendencję do spadku, natomiast niskie – do wzrostu. Dzieje się tak, ponieważ w długim okresie stopa procentowa oscyluje wokół swojego naturalnego, przeciętnego poziomu. Wahania stóp procentowych wynikają w przeważającej mierze z polityki pieniężnej banku centralnego, a ta jest determinowana prognozą ścieżki inflacyjnej i koniunktury gospodarczej. Koniunktura zmienia się cyklicznie, a więc zmianom ulegają także stopy procentowe.

W ostatnich kilkunastu latach proces kształtowania się stóp procentowych został jednak istotnie zaburzony. Po globalnym kryzysie finansowym banki centralne zaczęły wdrażać niestandardowe narzędzia polityki pieniężnej, których symbolem stało się luzowanie ilościowe, polegające na stałym i masowym skupie aktywów oraz utrzymywaniu nienaturalnie niskich stóp procentowych. W wyniku tych działań stopy procentowe w wielu gospodarkach rozwiniętych zostały wyzerowane, a nawet spadły poniżej zera. Stało się więc coś, co zgodnie z teorią ekonomiczną nie powinno mieć miejsca. Warto przypomnieć, że niektóre modele kwantyfikacji ryzyka czy wyceny opcji jeszcze do niedawna nie dopuszczały ujemnych stóp procentowych, traktując je jako zwyczajny instrument finansowy, którego ceny są zawsze dodatnie. Dopuszczenie negatywnych poziomów na rynku stopy procentowej zmusiło uczestników rynku do rewizji tych modeli.

Kolejną konsekwencją kryzysu finansowego z lat 2007–2009 była zmiana wartości informacyjnej stóp procentowych. Stopa procentowa wskazywała zwykle poziom kosztu pieniądza lub cenę zawieranych transakcji depozytowych. Skutkiem kryzysu finansowego był jednak trwały zanik pożyczek międzybankowych na terminy dłuższe niż jeden dzień. Tym samym rynek utracił podstawę wiarygodnego wyznaczania indeksów typu IBOR, które opierały się na cenach terminowych depozytów międzybankowych. Banki w ciągu kilku lat przestawiły się z finansowania hurtowego na finansowanie oparte na depozytach korporacyjnych i detalicznych. Wśród przyczyn tej zmiany wskazywano: 1) istotny wzrost ryzyka kredytowego i ryzyka płynności w środowisku postkryzysowym, 2) efekty wypierania związane z aktywną polityką banku centralnego oraz nadpłynność wykreowaną poprzez luzowanie ilościowe, a także 3) miary adekwatności kapitałowej penalizujące lokaty udzielane innym bankom. Skutki zmiany okazały się bardzo poważne – osłabiona wiarygodność indeksów typu IBOR utrudniła wycenę instrumentów finansowych oraz określenie wysokości przepływów w pożyczkach i obligacjach zmiennoprocentowych.

Odpowiedzią na te niedogodności była zmiana metody dyskontowania przepływów finansowych. Rynek instrumentów pochodnych szybko przestawił się z krzywej opartej na stopach IBOR na krzywą opartą na kontraktach OIS (swap stawek jednodniowych). Miejsce depozytów międzybankowych zajęły pożyczki zabezpieczone – wzrosła rola kontraktów repo (pożyczki zabezpieczone obligacjami) i swapów walutowych (pożyczki zabezpieczone inną walutą). Pojawiła się potrzeba jednoczesnej analizy wielu krzywych dochodowości (np. krzywej implikowanej ze swapów walutowych) oraz różnic pomiędzy krzywymi (tzw. spreadów bazowych). Zwiększyło to wymagania co do stosowania zaawansowanej matematyki finansowej w modelach zarządzania ryzykiem i modyfikacji źródeł pozyskiwania danych.

Stopa procentowa jako miara kosztu pieniądza uległa istotnym zmianom na przestrzeni ostatnich kilkunastu lat. Przyczyniły się do tego liczne kryzysy ekonomiczne, które zwiększały znaczenie ryzyka kredytowego oraz ryzyka płynności. Dodatkowo, niestandardowe narzędzia polityki pieniężnej banków centralnych oraz nowe regulacje finansowe spowodowały zmianę struktury rynków, na których stopa procentowa jest przedmiotem handlu. Świat instrumentów dłużnych oraz derywatów odsetkowych stał się skomplikowanym zbiorem różnych krzywych dochodowości oraz różnorodnych wskaźników stopy procentowej. Pandemia COVID-19 i związane z nią środowisko zerowych lub ujemnych stóp procentowych przy stale rosnącej inflacji stanowi główne wyzwanie dla rynku długu w nadchodzących miesiącach.

O ile rynek profesjonalny szybko poradził sobie ze skutkami strukturalnej zmiany, o tyle na rynku konsumenta zaczęło narastać ryzyko prawne i ryzyko reputacyjne. Okazało się, że stopy OIS są zbyt nieprzejrzyste i skomplikowane dla klientów detalicznych, a umowy kredytowe – niełatwe do zmiany ze względu na konieczność podpisania aneksów. Równolegle zaczęto dostrzegać potrzebę opracowania wielu indeksów stopy procentowej, tak aby znaleźć ten, który jest adekwatny w danym segmencie rynku.

W Polsce opisane powyżej zmiany nastąpiły z pewnym opóźnieniem, ale ich konsekwencje mogą być bardziej poważne niż w Europie Zachodniej. Problemem jest skrajne zdominowanie rynku kredytowego przez stopę zmienną, podczas gdy w bardziej dojrzałych gospodarkach przeważa stopa stała. Zaletą stopy stałej jest stabilność odsetek płaconych przez konsumenta oraz brak konieczności wyboru indeksu, który te odsetki określa. W warunkach rosnących stóp procentowych (a taki stan rzeczy mamy obecnie w Polsce, na skutek silnej presji inflacyjnej) narasta ryzyko problemów po stronie kredytobiorców, które może być spotęgowane poprzez nieadekwatność indeksu służącego do wyznaczania odsetek.

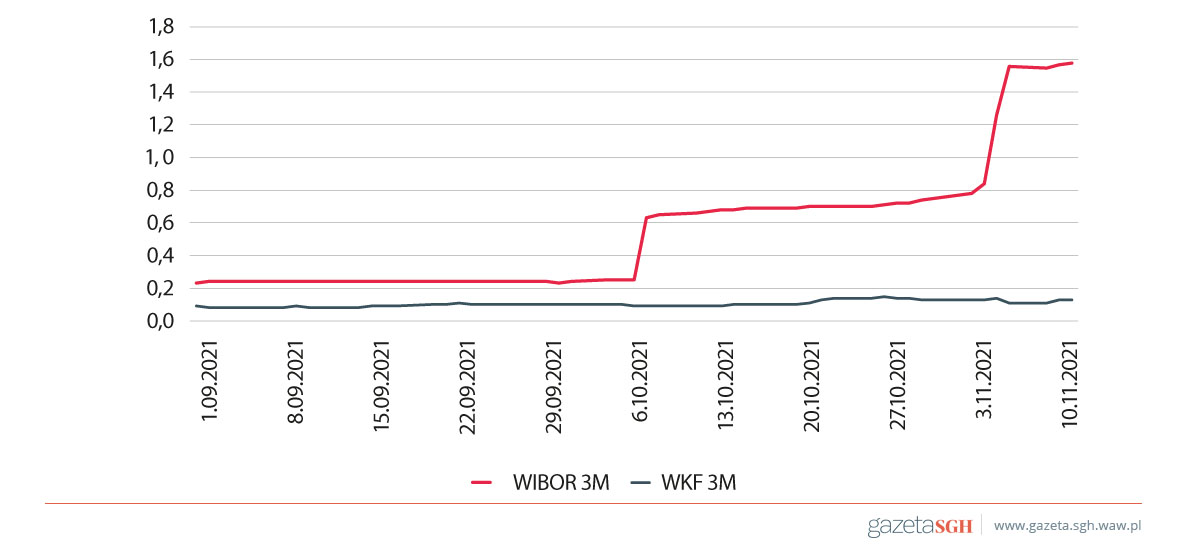

Na mocy regulacji unijnych (tzw. rozporządzenie BMR z 2016 r.) indeks musi być licencjonowanym wskaźnikiem publikowanym przez administratora, który uzyskał zgodę organu nadzoru. Obecnie w Polsce mamy dwa takie wskaźniki: 1) popularny WIBOR, który jest stosowany w niemal wszystkich umowach kredytowych (oraz innych instrumentach finansowych), oraz 2) WKF, czyli wskaźnik kosztu finansowania traktowany jako indeks alternatywny. Analiza zmiany poziomu tych wskaźników obrazuje problem, z którym obecnie mamy do czynienia (rysunek 1).

Wskaźnik WIBOR reaguje natychmiastowo na decyzje Rady Polityki Pieniężnej, natomiast w okresach pomiędzy zmianami stopy referencyjnej jego poziom reprezentuje oczekiwania co do możliwej ścieżki stóp procentowych. W praktyce za stawką WIBOR nie stoją żadne zawarte transakcje, ponieważ, tak jak wspomniano, rynek terminowych pożyczek międzybankowych zniknął ponad dekadę temu.

Wskaźnik WKF reprezentuje koszt depozytów przyjmowanych przez banki spółdzielcze od ich klientów. Jak wykazały badania, poziom cen depozytów w bankach spółdzielczych nie odbiega od oprocentowania lokat w bankach komercyjnych. Wynika to z silnej konkurencyjności tego rynku i tożsamego systemu ochrony deponentów w BFG. Ceny depozytów wykazują zatem silną inercję i reagują ze sporym opóźnieniem na impulsy generowane przez politykę pieniężną banku centralnego. Dla konsumentów oznacza to gwałtowny wzrost ceny kredytów indeksowanych do WIBOR oraz brak korzyści odsetkowych dla deponentów. W efekcie sytuacja jest korzystna dla banków, których wynik odsetkowy niewątpliwie ulegnie poprawie.

Co ważne, analogiczne zjawisko obserwowaliśmy wtedy, kiedy stopy procentowe spadały – WIBOR obniżał się natychmiast, natomiast koszt depozytów spadał bardzo powoli. W efekcie wynik odsetkowy banków ulegał pogorszeniu, ponieważ dochody z aktywów topniały szybciej niż koszt finansowania. Jest to określane jako „ryzyko bazowe w bilansach banków” (jak również w bilansach ich klientów).

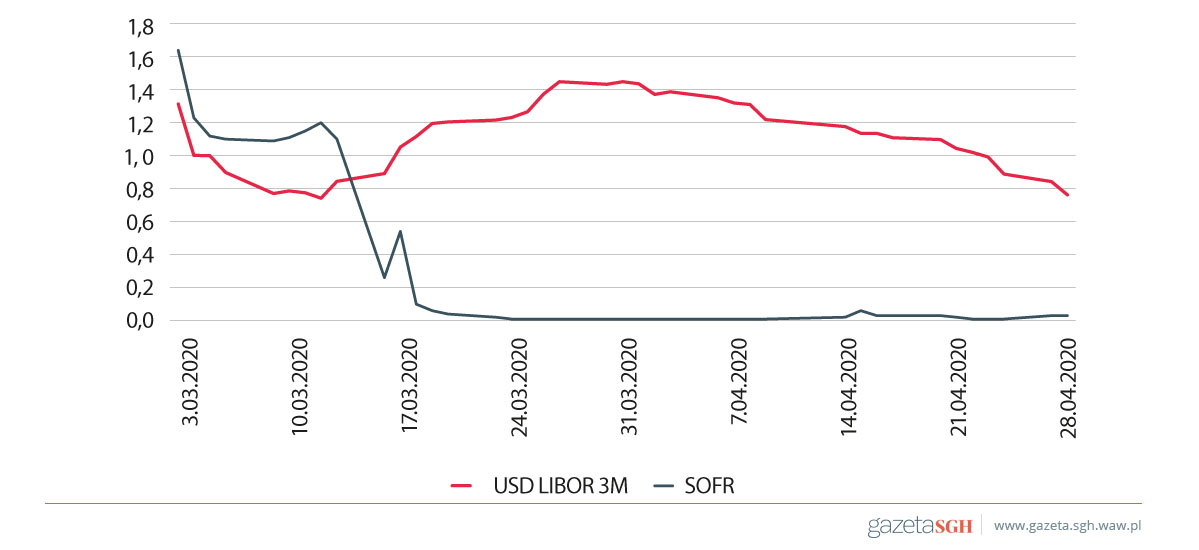

Nierównoległe zmiany różnych stóp procentowych są trwałą konsekwencją wspomnianego kryzysu finansowego. Żyjemy w świecie heterogenicznych krzywych dochodowości, z których każda reprezentuje odmienne ryzyko i inne czynniki popytowo-podażowe. Dobrze ilustruje to sytuacja na rynku dolara tuż po wybuchu pandemii COVID-19 (rysunek 2).

RYSUNEK 1. Stopy procentowe PLN na jesieni 2021 r.

Źródło: Refinitiv.

RYSUNEK 2. Stopy procentowe USD na wiosnę 2020 r.

Źródło: Refinitiv.

Reakcją amerykańskiego banku centralnego (Fed) na kryzys pandemiczny było silne poluzowanie polityki pieniężnej, co skutkowało wyzerowaniem niektórych stóp procentowych. Dotyczyło to tzw. indeksu SOFR, czyli ceny jednodniowych pożyczek repo. Z kolei LIBOR, który reprezentuje teoretyczny koszt pożyczek międzybankowych, w tym samym czasie wzrósł, co wykreowało potężne ryzyko bazowe. Odmienna trajektoria wyżej opisanych stóp procentowych wynikała z innego ryzyka kredytowego i płynności tych kontraktów.

Rynki terminowe prognozują w 2022 r. dalsze silne wzrosty stóp procentowych. Z cen kontraktów FRA wynika, że za 9 miesięcy stopa referencyjna będzie o 150 punktów bazowych wyższa niż w listopadzie, czyli sięgnie niemal 3%. Rodzi to ryzyko płynności po stronie kredytobiorców, a także może prowadzić do materializacji ukrytego, jak na razie, ryzyka prawnego. Kredytobiorca widząc rosnące odsetki, zaczyna zadawać pytania, skąd się one biorą i na podstawie jakich indeksów są wyliczane.

Obecnie rynki finansowe są coraz bardziej skomplikowane i tylko właściwe rozeznanie w świecie zróżnicowanych stóp procentowych pozwala na adekwatny dobór czynników dyskontowych oraz odpowiednie oszacowanie kosztów finansowania. Zmiany stóp procentowych mają potężne konsekwencje zarówno dla banków, jak i konsumentów, o czym już niedługo się przekonamy (np. w procesie zamiany w kredytach frankowych stopy LIBOR na indeks SARON rekomendowany w październikowym rozporządzeniu przez Komisję Europejską).

dr hab. Piotr Mielus, prof. SGH

Profesor Szkoły Głównej Handlowej, zatrudniony w Katedrze Ekonomii Ilościowej. Specjalizuje się w analizie rynków finansowych. Praktyk aktywny na rynku finansowym od 1996 r. Współtwórca polskiego rynku instrumentów pochodnych. Pracował jako: dealer walutowy, animator opcji, dyrektor odpowiedzialny za portfel handlowy banku oraz dyrektor zarządzający pionem instytucji finansowych. Członek Rady WIBOR w latach 2013–2015. Wieloletni członek Stowarzyszenia Rynków Finansowych ACI Polska. Współautor polskiej wersji Międzynarodowego Kodeksu Postępowania i Praktyki Rynków Finansowych. Członek grupy roboczej do spraw reformy indeksu EURIBOR przy EMMI. Autor książek (Rynek opcji walutowych w Polsce, 2002 r.; Kreowanie cen na pozagiełdowych rynkach finansowych, 2017 r.; Pozagiełdowe instrumenty pochodne na rynku wschodzącym, 2021 r.) oraz licznych publikacji naukowych w pismach ekonomicznych. Promotor ponad 100 prac dyplomowych.

Artykuł jest częścią wydanie specjalne Gazety SGH (364) Insight 2021.