Zespół badaczy z Katedry Systemu Finansowego SGH opublikował w prestiżowym Journal of Financial Stability wyniki badania o efekcie zarażenia na rynkach finansowych na skutek zdarzeń ekstremalnych.

Badania na temat zarażania na rynkach finansowych prowadzone są od blisko trzech dekad. Wybuch globalnego kryzysu finansowego w 2008 r., który silnie wpłynął na rynki rozwinięte i wschodzące, sprawił, że liczba badań w tej dziedzinie znacząco wzrosła. Globalna pandemia SARS-CoV-2 wywołała w 2020 r. kolejny kryzys – jego analizy są wciąż na początkowym etapie, jednak można już wyciągnąć z nich pierwsze wnioski.

W nurt ten wpisuje się badanie „Efekt zarażenia na rynkach finansowych na skutek zdarzeń ekstremalnych” przeprowadzone w Katedrze Systemu Finansowego SGH przez zespół pod kierunkiem prof. Małgorzaty Iwanicz-Drozdowskiej w składzie: dr Łukasz Kurowski, dr Karol Rogowicz i dr hab. Paweł Smaga. Jego celem było zbadanie wpływu różnego rodzaju zdarzeń o charakterze ekonomicznym i pozaekonomicznym na efekt zarażania na rynkach finansowych – a w szczególności giełdowych – w krajach rozwiniętych i wschodzących. Badanie koncentruje się na reakcjach rynku na najważniejsze wydarzenia z ostatnich dwóch dekad, głównie z USA i strefie euro.

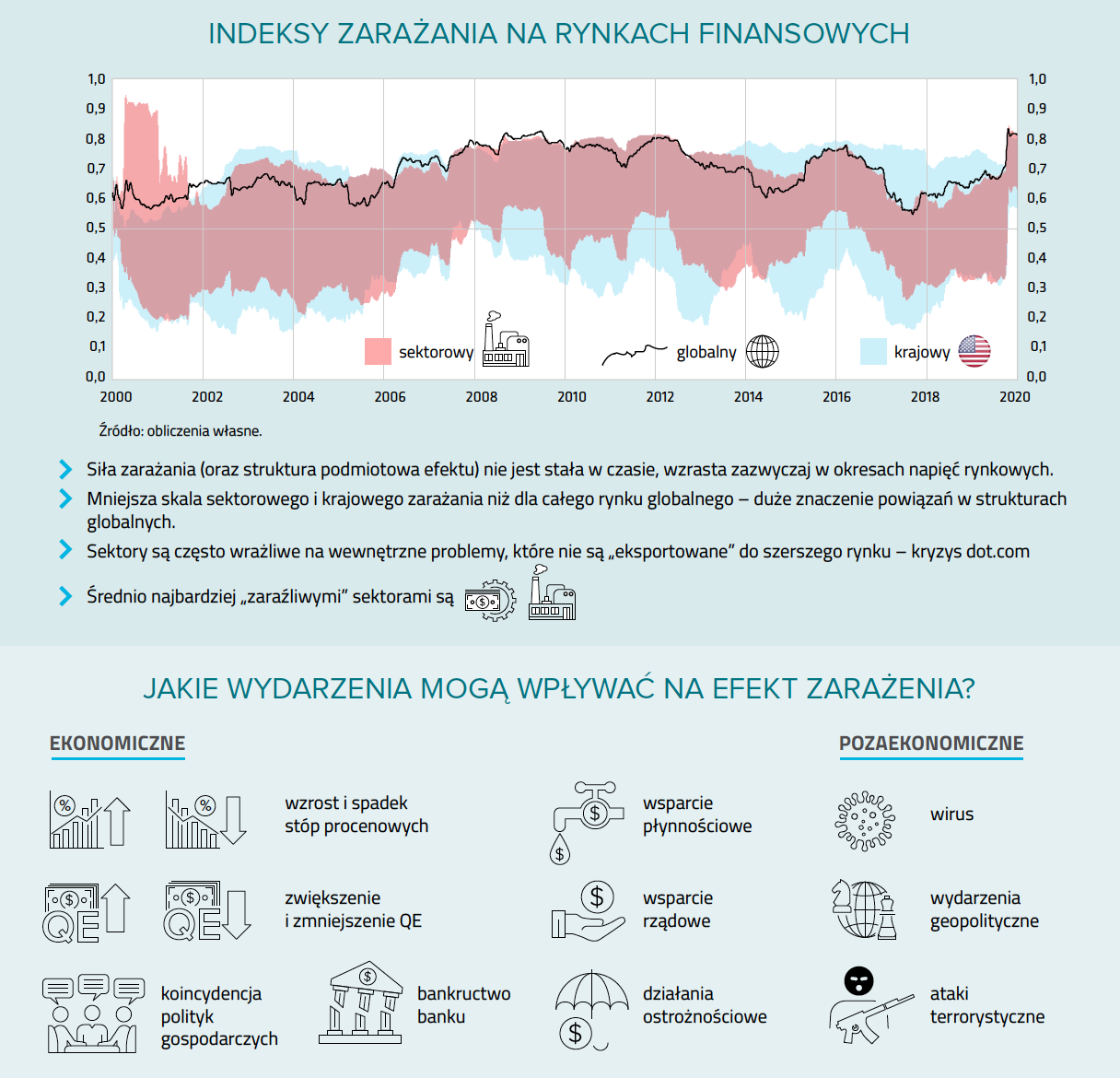

Zespół badawczy prześledził – z wykorzystaniem tzw. indeksów zarażania – w jaki sposób przebiega proces zarażania na „szerokim” rynku oraz na poziomie współzależności krajowych i sektorowych. W szczególności określono poziom oraz strukturę tego efektu, a głównym celem badania była odpowiedź na pytanie, jak różne rodzaje zdarzeń wpływają na zarażanie pomiędzy krajami i sektorami. Sformułowane zostały następujące pytania badawcze:

Czy różnego rodzaju wydarzenia gospodarcze i pozagospodarcze:

(1) mają wpływ na ogólny poziom zarażania na rynkach finansowych?

(2) mogą wywołać efekt zarażania na poziomie kraju lub sektora?

(3) mają wpływ na strukturę efektu zarażenia?

W literaturze nie ma zgody co do definicji efektu zarażenia na rynkach finansowych. Generalnie, jest to rozprzestrzenianie się (np. między sektorami lub krajami) niekorzystnych wstrząsów, które mogą zwiększyć zmienność cen aktywów, ich korektę, a nawet doprowadzić do kryzysów finansowych. Na potrzeby badania efekt zarażania został zdefiniowany jako zmienność cen aktywów przenosząca się z jednego miejsca do drugiego. Przeanalizowane zostały trzy rodzaje efektu zarażania: krajowe, sektorowe i globalne. Analizie zostały poddane następujące sektory gospodarki: finansowy, przemysłowy, media i użyteczność publiczna, technologiczny, dóbr podstawowych, dóbr luksusowych oraz energetyczny.

W badaniu zostały wykorzystane dane rynkowe (dla 10 rynków rozwiniętych i 6 rynków wschodzących) oraz baza ok. 300 najważniejszych zdarzeń ekonomicznych i pozaekonomicznych obejmujące okres od stycznia 2000 r. do końca czerwca 2020 r. Badacze analizowali indeksy na poziomie danych krajów oraz dla wskazanych wyżej sektorów. Wśród badanych zdarzeń ekonomicznych uwzględniono te z USA i strefy euro – łącznie 16 rodzajów zdarzeń obejmujących politykę pieniężną, zmiany w regulacjach ostrożnościowych, problemy banków międzynarodowych, pomoc władz publicznych. Do grupy zdarzeń pozaekonomicznych włączono wydarzenia o wymiarze geopolitycznym, ataki terrorystyczne i pandemie. Dodatkowo badacze wyróżnili aż 49 zdarzeń współwystępujących, czyli sytuacji, kiedy w tym samym czasie ma miejsce kilka zdarzeń.

Tematem wciąż mało obecnym w literaturze przedmiotu jest porównanie efektu zarażenia wywołanego przez pandemię COVID-19 (pod względem wielkości i struktury) z wpływem innych typów wydarzeń. Skutki trwającej pandemii na rynkach finansowych zaczęto porównywać z globalnym kryzysem finansowym, mimo że pochodzenie i mechanizmy transmisji obu rodzajów kryzysów są różne. Z tego też powodu wyzwaniem okazało się porównanie szerokiego zakresu wpływu wydarzeń na rynek, uszeregowanie ich i umieszczenie wśród nich COVID-19.

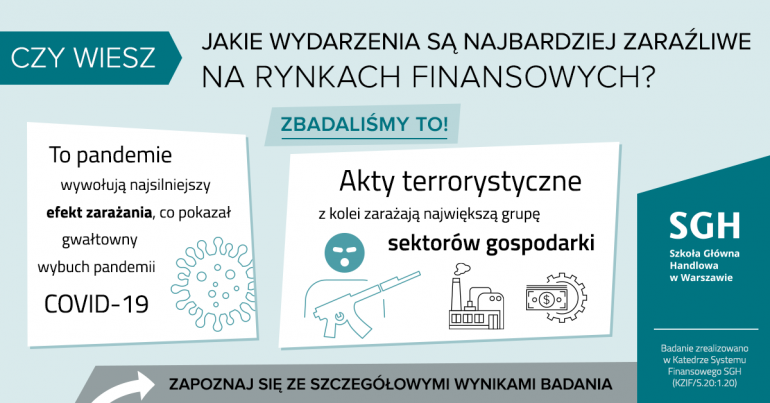

Zgodnie z wynikami, okazało się, że wpływ wydarzeń na efekt zarażania na poziomie sektorów lub krajów jest silniejszy niż w wypadku oddziaływania ogólnorynkowego. Siła tego wpływu jest jednak zróżnicowana w zależności od tego, w jakich uwarunkowaniach rynkowych badane wydarzenie ma miejsce, tj. czy w momencie jego wystąpienia efekt zarażania był na niskim, czy wysokim poziomie. Spośród zdarzeń pozaekonomicznych najsilniejszy wpływ na zarażanie na rynkach mają epidemie. W przypadku pandemii koronawirusa COVID-19, efekt zarażania przybrał bardzo gwałtowny przebieg. Terroryzm najsilniej wpływa na zarażanie w sektorze technologicznym, natomiast wydarzenia geopolityczne – na sektor finansowy i dóbr podstawowych. Wśród zdarzeń pozaekonomicznych wpływ na ogólnorynkowy efekt zarażania jest najmniejszy w przypadku wydarzeń geopolitycznych.

Zdarzenia ekonomiczne pochodzące z dwóch największych gospodarek, a więc USA i strefy euro, wpływają na efekt zarażania międzynarodowo, również w gospodarkach rozwijających się. Wśród zdarzeń ekonomicznych najsilniejszy wpływ mają działania ostrożnościowe, przede wszystkim te współwystępujące międzynarodowo. Z kolei, luzowanie ilościowe i wsparcie płynnościowe ograniczają ogólnorynkowy efekt zarażania. Warto podkreślić, że luzowanie ilościowe prowadzone przez główne banki centralne (tj. Rezerwę Federalną oraz Europejski Bank Centralny) wpływa także na efekt zarażania na rynkach wschodzących, natomiast wsparcie płynnościowe pozostaje bez istotnego wpływu na ten efekt. Z kolei bankructwo banków ma niewielki wpływ na ogólnorynkowy efekt zarażania, ale już względnie silny i szeroki sektorowo.

Zmiany w strukturze efektu zarażania często następują wraz ze zmianą w jego poziomie. Epidemie sprawiają, że sektory energetyczny, finansowy, mediów i użyteczności publicznej w znacznie większym stopniu są źródłami zarażania dla innych sektorów. Z kolei ataki terrorystyczne w największym stopniu zmienia strukturę rynkowego zarażania – zarażają znacznie większą grupę sektorów niż inne wydarzenia. Zwiększa się również wówczas podatność sektorów energetycznego, dóbr podstawowych, mediów i użyteczności publicznej na efekt zarażania pochodzący z innych sektorów.

Wyniki badania zostały zaprezentowane w artykule 'Two decades of contagion effect on stock markets: Which events are more contagious', który ukazał się w Journal of Financial Stability (Vol. 55, August 2021).