Studenci z SKN Statystyki przeprowadzili ostatnio badanie dotyczące decyzji konsumentów w obliczu wyzwań nowych technologii finansowych. Projekt zajął pierwsze miejsce w konkursie o grant rektora SGH na najlepszy studencki projekt badawczy w roku akademickim 2019/2020. - Nasze badanie dotyczyło wielu aspektów związanych z sektorem technologii finansowych takich jak m.in. poziom znajomości oraz wykorzystania usług Fin-Tech w Polsce. Czy klienci czytają i rozumieją regulaminy usług internetowych, z których korzystają? Jak skutecznie reklamować usługi Fin-Tech, oraz jak banki i instytucje finansowe mogą zachęcić klientów do korzystania z ich usług właśnie? Raport z badania studentów w pożniszym artykule.

Rozwój nowoczesnych usług finansowych w Polsce

Sektor usług finansowych w Polsce wykazuje tendencję rosnącą już od początku XXI wieku, na co wskazują liczne badania i analizy przeprowadzone przez firmy badawcze i konsultingowe z całego świata. Wzrost liczby gospodarstw domowych oraz wzrost zamożności Polaków wpłynęły na popularność zarówno usług finansowych, jak i usług tradycyjnych oferowanych przez banki. Zastosowanie i korzystanie z aplikacji mobilnych, obrót bezgotówkowy czy ogólnie znany FinTech1 stały się bardzo popularne w większości krajów rozwiniętych na świecie, w tym także w Polsce. Tryb życia młodych grup społecznych, w tym pokolenia milenialsów oraz generacji Z, sprawia, że liczba zaciąganych kredytów oraz pożyczek na zakup nieruchomości, wyjazdów wakacyjnych czy po prostu rozwijanie swoich pasji znacząco wzrosła. Banki rywalizują między sobą o nowych klientów nie tylko coraz bardziej atrakcyjnymi ofertami, ale także udogodnieniami wprowadzanymi za pomocą innowacji i nowoczesnych technologii. Aplikacje mobilne są obecnie standardem w niemal każdym banku. Załatwianie formalności stacjonarnie w placówce banku w tzw. „okienku”, będące jeszcze do niedawna powszechną czynnością, młodszym pokoleniom jest niemal nieznane, dzięki przeniesieniu możliwości realizowania usług bankowych na platformy internetowe . Dzięki temu bez wychodzenia z domu można sprawnie i bez zbędnych formalności założyć ROR, ale także go zlikwidować. Liczne zmiany zachodzące w sektorze finansowym skłaniają do sformułowania wielu pytań: czy rzeczywiście Polacy są pozytywnie nastawieni do FinTech’u, czy wprowadza on tylko niepotrzebny zamęt i zniechęca klientów? Jakie grupy wiekowe wolą korzystać z płatności bezgotówkowych, a jakie wolą dodatkowo zabezpieczać swoje konta bankowe? Czy Polacy czytają regulaminy przed ich podpisaniem i czy rozumieją ich treść? Jak banki i instytucje finansowe mogą zachęcić więcej Polaków do korzystania z ich usług?

Badanie przeprowadzone przez studentów zrzeszonych w Studenckim Kole Naukowym Statystyki w Szkole Głównej Handlowej pt. „Decyzje konsumentów w obliczu wyzwań nowych technologii finansowych” odpowiadają na wszystkie te pytania oraz wyjaśniają więcej zależności i prawidłowości zaobserwowanych na podstawie zachowania konsumentów. Badanie przeprowadzono w próbie 806 osób w wieku 18 lat i więcej, reprezentującej strukturę polskiego społeczeństwa ze względu na wiek, płeć, miejsce zamieszkania oraz poziom wykształcenia. Dane zebrano za pomocą metody CAWI przez firmę Norstat i przeprowadzono w listopadzie 2020 roku. Źródłem finansowania badania jest Grant Rektora SGH otrzymany za uzyskanie I miejsca w konkursie na studencki projekt badawczy w roku akademickim 2019/2020.

Znajomość technologii finansowych

Technologie finansowe są dobrze znane i rozpoznawane przez Polaków, ponieważ aż ponad 90% respondentów wykazało się znajomością podstawowych technologii – płatności mobilnych oraz pożyczek online. Natomiast niezbyt dobrą znajomością odznacza się copy trading2, który wciąż pozostaje enigmą dla wielu klientów bankowych. Może to wskazywać na niskie zainteresowanie giełdą i wszelkimi inwestycjami z nią związanymi lub na zbyt mały dostęp do tej usługi. Wykształcenie Polaków ma wpływ na ich rozpoznawalność zasad FinTech’u – im wyższe wykształcenie, tym więcej technologii jest znanych potencjalnemu klientowi. Znaczący dla znajomości nowoczesnych technologii finansowych jest także wiek respondentów – wraz ze wzrostem wieku dostrzeżono tendencję spadkową. Największą wiedzą i znajomością obszaru nowoczesnych technologii wykazali się natomiast respondenci w grupie wiekowej 25-34 lata. Są to osoby młode, które ze względu na poważniejsze podejście do własnych finansów są na bieżąco z nowinkami technologicznymi na rynku finansowym, w przeciwieństwie do najmłodszej grupy wiekowej. Zarówno płatności mobilne i pożyczki online są znane niemal każdemu dorosłemu Polakowi, jednak około 60% ankietowanych korzysta z płatności mobilnych wyłącznie raz w miesiącu, a tylko 5% respondentów z pożyczek online – jest to jeden z najgorszych wyników wśród badanych technologii. Jest to wywołane zarówno specyfiką usługi (pożyczki są znacznie bardziej obciążającym finansowo narzędziem niż zwykła płatność – większość osób zadłuża się znacznie rzadziej, a około 20% respondentów korzysta z tej usługi raz do roku), jak i niezbyt dużą ufnością do tego rodzaju usług.

Wartości na wykresie pokazują odchylenie od teoretycznej neutralności. Średnie obliczone z wyłączeniem odpowiedzi „nie mam zdania”. Źródło: opracowanie własne.

Na Rysunku 1. zaprezentowano poziom ufności respondentów do poszczególnych technologii. Zaznaczone na wykresie wartości pokazują odchylenie od teoretycznej neutralności, a średnie obliczono z wyłączeniem odpowiedzi „nie mam zdania”. Na podstawie wyników ustalono, że respondenci najbardziej ufają bankowości mobilnej i internetowej, a najmniej platformom do copy tradingu. Wynika to z umiarkowanie silnej zależności między korzystaniem z danej technologii lub jej znajomości, a zaufaniem do niej – naturalnym jest, że wyższym zaufaniem obdarzamy technologie z których korzystamy na co dzień lub je po prostu znamy. Natomiast największą zależność zauważono między stopniem znajomości danej technologii, a częstotliwością korzystania z niej, co nie przyniosło większych zaskoczeń – im lepiej znamy daną technologię, tym więcej z niej korzystamy oraz im więcej korzystamy z danej technologii, tym lepiej jest nam znana.

Najlepiej rozpoznanym i jednocześnie najbardziej popularnym narzędziem FinTech w Polsce są płatności online. W znacznym odsetku te transakcje są dokonywane za pomocą aplikacji mobilnych. Obecnie aplikację mobilną posiada niemal każdy bank w Polsce, a bez niej wiele usług nie mogłoby istnieć lub korzystanie z nich byłoby w znacznym stopniu utrudnione. Aż 82% respondentów korzysta z co najmniej jednej usługi aplikacji mobilnej, najczęściej wymieniane są: płatności w sklepie telefonem, zmiany PIN-u na karcie i/lub jej zastrzeżenie, kupno biletów do komunikacji miejskiej, uiszczenie opłaty parkingowej oraz wypłacenie pieniędzy z bankomatu bez konieczności używania karty. Respondentów zapytano również o to jakie cechy aplikacji mobilnej są dla nich ważne. Zdecydowanie, dla każdej grupy wiekowej najważniejszymi cechami aplikacji mobilnej są: przejrzystość i szybkość działania.

Respondenci zaznaczyli również, że cenią sobie nowe sposoby dokonywania płatności za pomocą aplikacji mobilnej (płatność zbliżeniowa telefonem oraz płatności BLIK). Dokonując analizy odpowiedzi ze względu na wiek badanych zauważono jednak, że przejrzystość aplikacji mobilnej jest mniej istotna dla młodych odbiorców. Może to być efektem tego, że przedstawiciele tej grupy wieku posiadają rozbudowaną wiedzę dotyczącą interfejsów aplikacji mobilnych, więc ewentualny brak przejrzystości nie jest dla nich przeszkodą. Co jest również interesujące, w swoich ocenach respondenci zaznaczali raczej, że nie mają zdania na temat danych udogodnień, a najbardziej obojętne są dla nich powiadomienia push oraz logowanie się odciskiem palca lub rozpoznawaniem twarzy.

Rozumienie regulaminów a rzeczywista wiedza

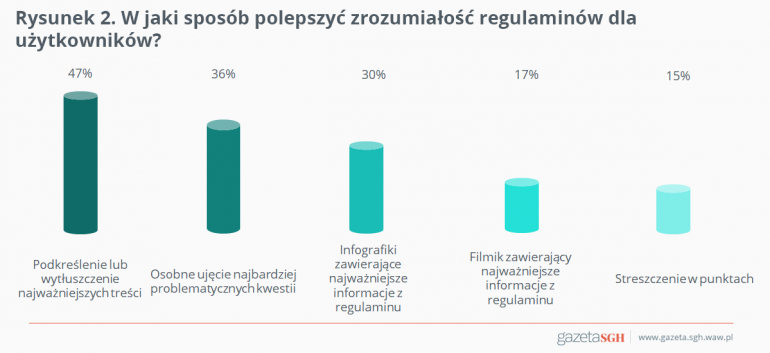

Podpisywanie obszernych regulaminów przy zakładaniu kont czy korzystaniu z usług finansowych w banku jest dla większości Polaków codziennością. Umowy są zwykle sporządzane wielostronicowo, co w odczuciu klientów jest przytłaczające, zniechęcające do dokładnego przeczytania, a co gorsza – niezrozumiałe dla użytkowników. Ponad 70% ankietowanych uważa, że regulaminy usług finansowych z których korzystają nie są w pełni dla nich zrozumiałe, a 16% w ogóle nie czyta ich przed podpisaniem. Znaczny odsetek respondentów wskazał, że regulaminy są dla nich niezrozumiałe, ponieważ zawierają zbyt dużo treści, są napisane w sposób zbyt formalny oraz używane jest w nich zbyt specjalistyczne słownictwo. Najwięcej respondentów uznało podkreślenie lub wytłuszczenie najważniejszych treści za najbardziej pożądane ułatwienie (Rysunek 2). Zrozumienie regulaminu jest pierwszym krokiem do lepszego zrozumienia funkcjonowania usługi. Z analizy przeprowadzonej na podstawie wyników badania SKN’u Statystyki wynika, że osoby, które uznają regulaminy usług finansowych, z których korzystają, za zrozumiałe, częściej korzystają z nowych technologii finansowych. Może to być jasnym sygnałem dla instytucji finansowych – jeśli zostanie poprawiona przejrzystość regulaminów, więcej klientów będzie skłonnych do skorzystania z ich usług. Zrozumienie regulaminu nie jest jednak tożsame z akceptacją jego postanowień. Zdecydowana większość respondentów (ponad 70%) zgadza się z całością lub większością zapisów zawartych w regulaminach, które akceptują. Świadczy to o tym, że większość klientów decyduje się na usługi tylko wtedy, gdy jest w stanie zaakceptować proponowane warunki. Również ważnym czynnikiem jest forma regulaminu – ponad 80% ankietowanych podkreśliło, że bardziej skupia się na treści, gdy regulamin przedstawiany jest im w formie papierowej, a nie elektronicznej. Największa różnica między postrzeganiem regulaminów papierowych i elektronicznych zauważalna jest wśród osób najmłodszych. Osoby te większą uwagę przykładają do zawieranych umów w wersji papierowej. Podobna zależność występuje wśród osób o najniższym wykształceniu.

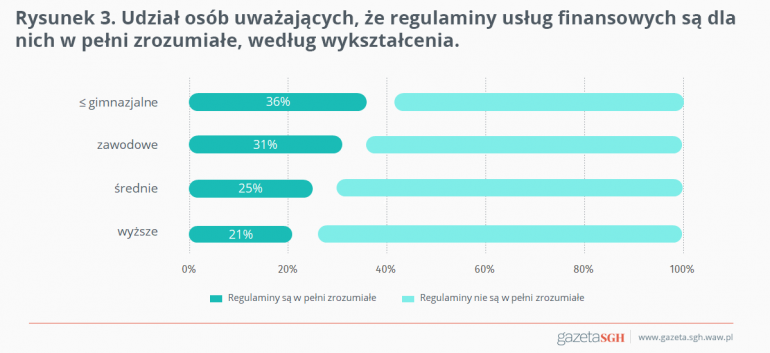

Podczas badania dodatkowo przeprowadzono test wiedzy z zakresu finansów i ekonomii, aby zweryfikować czy wiedza z tego obszaru wpływa na częstotliwość korzystania z technologii. W wynikach można zaobserwować wyraźną relację między średnim wynikiem na teście, a wiekiem - wraz z upływem lat i nagromadzeniem doświadczenia wzrasta także wiedza finansowa. Sprawdzając średnią częstość wykorzystania FinTech’u w zależności od wyniku z testu zaobserwowano bardzo słabą, lecz istotną statystycznie ujemną korelację. Oznacza to, że respondenci, którzy uzyskali wyższy wynik z testu wiedzy o finansach przeciętnie rzadziej korzystają z różnych technologii finansowych. Co ciekawe, występuje umiarkowana, dodatnia zależność pomiędzy własną oceną wiedzy finansowej a wykorzystaniem nowych technologii. Oznacza to, że osoby, które wyżej oceniają własną wiedzę częściej korzystają z różnych technologii finansowych. Porównano/zestawiono wyniki dotyczące regulaminów oraz testu wiedzy o finansach, co zaprezentowano na rysunku 3.

Źródło: opracowanie własne.

Wykres ukazuje odsetek osób uważających, że regulaminy usług finansowych są dla nich w pełni zrozumiałe, według wykształcenia. Można również dostrzec, że wraz ze wzrostem wykształcenia maleje odsetek osób uważających, że w pełni rozumie zapisy w regulaminach. Ponadto, osoby które twierdzą, że w pełni rozumieją treści regulaminów, mają statystycznie znacząco niższe średnie wyniki z testu wiedzy ekonomicznej ok. 5,09 w porównaniu do 5,45 wśród osób, dla których regulaminy nie są w pełni zrozumiałe (na 8 możliwych). To oznacza, że większość osób, która twierdzi, że w pełni rozumie regulaminy ma zarówno niższe wykształcenie, jak i mniejszą wiedzę z zakresu finansów. Średnio osoby z wyższym wykształceniem oraz z większą wiedzą twierdzą, że nie rozumieją w pełni regulaminów i są mniej skłonna je zaakceptować. Badanie to jest zatem kolejnym przykładem występowania „efektu Dunninga-Krugera”3. Pojawia się również brak zależności między czytaniem regulaminów, a wynikiem z testu o finansach – osoby, które czytają regulaminy, nie mają większej wiedzy o finansach oraz odwrotnie – osoby z większą wiedzą z tego obszaru, nie czytają częściej regulaminów.

Źródło: Opracowanie własne.

Co skłania klientów do korzystania z ofert bankowych?

Jedną z najistotniejszych kwestii jest znalezienie sposobów na skłonienie klientów do korzystania z usług finansowych. W ramach badania „Decyzje konsumentów w obliczu wyzwań nowych technologii finansowych” respondenci mogli wskazać trzy najważniejsze czynniki skłaniające ich do korzystania z nowych technologii. Najczęściej wskazywano odpowiedź: "bezpieczeństwo środków podczas obsługi". Wysoka jakość zabezpieczeń i pewność, że środki nie zostaną stracone mogłoby skłonić ponad 40% respondentów do korzystania z nowych technologii finansowych. Kolejnymi najczęściej wybieranymi cechami były: "wygoda użytkownika" oraz "prostota obsługi danej technologii". Respondenci oczekiwali zatem, aby stosowanie danej technologii było łatwe, nie wymagało posiadania wiedzy z zakresu usług finansowych oraz było wygodne. Często wskazywano także możliwość uzyskania zysku z korzystania z takiej technologii oraz jej niski koszt. Najmniej interesującą opcją dla respondentów okazała się automatyzacja rachunków lub płatności rat. Osoby badane zapytano także o to, które z technologii oferowanych przez bank sprawiłyby, że będą oni bardziej skłonni do skorzystania z jego oferty. Dane pokazały, że nowe technologie takie jak: szybkie płatności, karty z wyświetlaczami czy użycie biometrii4 mają pozytywny wpływ na wybory konsumentów. Najpopularniejsze wśród respondentów okazały się nowoczesne karty płatnicze z wyświetlaczem - to właśnie ta cecha najbardziej zachęciłaby ich do skorzystania oferty banku. Na drugim miejscu znalazł się BLIK, a zatem metoda szybkich płatności za pomocą telefonu. Jest to elektroniczna, szybka metoda płatności używana coraz częściej, a dla niektórych konsumentów jest niezbędna w codziennym funkcjonowaniu. Nieco mniej zachęcające dla respondentów, acz nadal istotne są przelewy wykonywane na numer telefonu lub adres email. Najmniejszym zainteresowaniem cieszą się technologie wspierające inwestowanie w kryptowaluty5 oraz inwestowanie na giełdzie ogółem. Istnieją jednak pewne różnice, przede wszystkim ze względu na płeć potencjalnego klienta. Mężczyźni są bardziej zainteresowani możliwościami inwestowania na giełdzie i/lub w kryptowaluty. Z aplikacji takich jak: Google Pay oraz Apple Pay, mężczyźni korzystają częściej od kobiet. Tymczasem kobiety są bardziej zainteresowane funkcjami ułatwiającymi zarządzanie finansami czy szybkimi płatnościami, właśnie takimi jak BLIK.

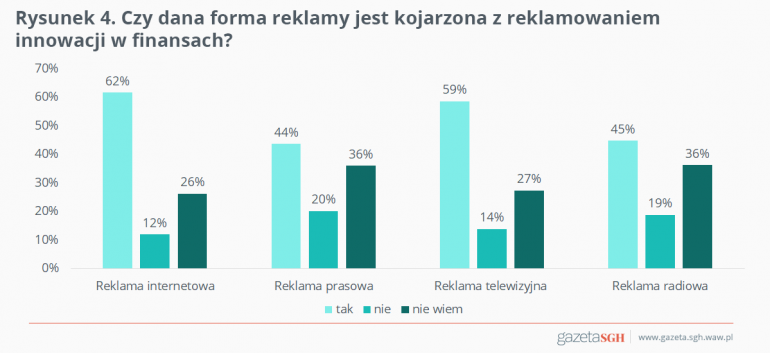

W przeprowadzonej analizie sprawdzono również czy reklamowanie danych usług finansowych ma wpływ na wybór konsumenta oraz jaki typ reklamy jest najbardziej skuteczny. Rysunek 4. przedstawia dane dotyczące kojarzenia danej formy reklamy z reklamowaniem innowacji w finansach, czyli jaki typ reklamy w dziedzinie finansów zostaje najbardziej zapamiętywany przez Polaków.

Największa grupa osób kojarzy promowanie innowacji w finansach z reklamą internetową (62%). Natomiast największa grupa osób nie kojarzy promowania innowacji w finansach z reklamą prasową (20%) i reklamą radiową (19%). Na tej podstawie przewiduje się, że forma reklamy internetowej może być najbardziej efektywnym sposobem informowania i promowania usługi, zaś reklama prasowa i radiowa nie są popularne wśród konsumentów. Rozpatrując zależności między wiekiem a czynnikiem wpływającym na decyzję o skorzystaniu z oferty usługi finansowej dostrzeżono, że istnieje dość silna korelacja jedynie w przypadku reklamy z udziałem znanych osób „celebrytów”. Współczynnik korelacji liniowej Pearsona dla tej zależności wyniósł ‑0,594. Oznacza to, że wraz ze wzrostem wieku ankietowanych maleje średni odsetek osób kierujących się owym czynnikiem podczas podejmowania decyzji o skorzystaniu z usługi finansowej. Angażowanie w reklamach celebrytów ma większą szansę powodzenia jedynie wśród młodszych pokoleń, a instytucje finansowe oraz banki podczas kreowania autoreklamy, powinny mieć na uwadze tę zależność, by odpowiednio dobrze dotrzeć do grup docelowych. Wśród pozostałych czynników takich jak: opinie znajomych, opinie rodziny, pozytywne opinie w Internecie, czy opinie influencerów nie zauważono znaczących i istotnych statystycznie zależności między wiekiem a zmienną. Ciekawą okazała się zależność pomiędzy wynikiem z testu o finansach a czynnikami wpływającymi na korzystanie z FinTech’u. Ustalono, że wraz ze wzrostem ilości poprawnych odpowiedzi w teście o finansach u ankietowanego, silnie wzrasta również przeciętny odsetek osób sugerujących się pozytywnymi opiniami w Internecie. Najwięcej osób zaznaczających tę odpowiedź to osoby o wyższym (57,4% całej grupy) lub średnim (54,8% całej grupy) wykształceniu.

Podsumowanie

Wiedza Polaków na temat FinTech’u rośnie każdego roku, jednak nadal niektóre technologie nie są dobrze znane lub są wręcz niewykorzystywane powszechnie, np. crowdfunding czy copy trading. Konsumenci nadal nie ufają niektórym usługom, jednak znajomość danej technologii czy wysoka częstotliwość korzystania z niej ma wpływ na poziom tego zaufania. Wielu respondentów posiada imponującą i wszechstronną wiedzę o finansach, jednak subiektywna ocena wiedzy nie jest tożsama z rzeczywistą znajomością obszaru usług finansowych. Ma to wpływ na subiektywne rozumienie regulaminów – osoby z większą wiedzą i lepszym wykształceniem twierdzą, że gorzej rozumieją regulaminy, w przeciwieństwie do osób z gorszymi wynikami w teście, czy z niższym wykształceniem. Banki chcąc skłonić klientów do korzystania ze swoich usług mogą polepszyć przejrzystość regulaminów oraz używać odpowiednich typów reklam głównie w Internecie, aby uzyskać wyższe zasięgi. Klienci oczekują różnych usług od banków w zależności od płci. Mężczyźni preferują usługi związane z giełdą i kryptowalutami czy usługi Google Pay, tymczasem kobiety są bardziej skłonne podjąć współpracę gdy w ofercie znajdą funkcje ułatwiające zarzadzanie finansami. Jednak wspólnymi preferencjami co do FinTech’u są biometria oraz przede wszystkim nowoczesne karty płatnicze z wyświetlaczem i szybkie płatności (np. BLIK). Wykorzystując informacje uzyskane w badaniu pt. „Decyzje konsumentów w obliczu wyzwań nowych technologii finansowych” sektor finansowy oraz bankowy mogą znacznie poprawić jakość swoich usług oraz, przede wszystkim, zwiększyć zadowolenie klientów.

Z pozostałymi wynikami badania można się zapoznać na stronie internetowej SKN Statystyki pod adresem: www.sknstatystyki.pl lub pod bezpośrednim linkiem do prezentacji wyników: https://drive.google.com/file/d/1uG-lemN8qeMiDYJJjeTzYj1-dkQBH7Nf/view?u... .

PRZYPISY

1. FinTech – (z ang. Financial technologies) szeroko pojęte nowoczesne technologie finansowe,

2. Copy trading - narzędzie pozwalające na automatyczne kopiowanie decyzji inwestycyjnych podejmowanych przez inną wybraną osobę (zwykle wybiera się osoby z większym doświadczeniem inwestycyjnym),

3. Efekt Dunninga-Krugera - zjawisko psychologiczne polegające na tym, że osoby niewykwalifikowane w jakiejś dziedzinie życia mają tendencję do przeceniania swoich umiejętności w tej dziedzinie podczas, gdy osoby wysoko wykwalifikowane mają tendencję do zaniżania oceny swoich umiejętności.

4. Biometria - możliwość założenia konta z wykorzystaniem biometrii (np. weryfikacja poprzez selfie),

5. Kryptowaluty - technologie wspierające inwestowanie w kryptowaluty (wirtualna waluta; rozproszony system księgowy przechowujący informacje w umownych jednostkach)

BIBLIOGRAFIA

1. Martyniuk, A. (2017). Czy polskie FinTechy mogą osiągnąć sukces w Londynie? Polska jako ważne centrum FinTechów. https://www2.deloitte.com/pl/pl/pages/finance/articles/fintech.html [data dostępu 22:50 11.02.21]: Deloitte.

2. SKN Statystyki SGH. (2020). Badanie "Decyzje konsumentów w obliczu wyzwań nowych technologii finansowych". Warszawa.