Dobre prognozy dla handlu zagranicznego

Gospodarka amerykańska wkracza w 2022 r. w dobrej formie. Konsumenci i przedsiębiorcy wykazują nadal solidną kondycję finansową, PKB w pełni „odrobił” straty z okresu pandemii, rosną dochody i zatrudnienie. Dalsze działania rządu – np. ponadpartyjne porozumienie co do pakietu infrastrukturalnego – powinny wspierać gospodarkę w krótkim okresie, a w długim sprzyjać szybszemu wzrostowi wydajności.

STANY ZJEDNOCZONE W STADIUM ZAAWANSOWANEJ EKSPANSJI

Niepewność, która nie opuszcza przedsiębiorców od ponad 18 miesięcy, nadal dotyczy wpływu kolejnych odmian wirusa COVID-19 na zachowania konsumentów oraz ewentualne ograniczenia w działalności gospodarczej. Szczepionki okazały się skuteczne przeciwko odmianie Delta i prawie na pewno zabezpieczą przeciwko odmianie Omikron. Niemniej możliwe są tzw. infekcje przełomowe, dotykające osób zaszczepionych. Podobnie, połowa populacji USA, która nie została zaszczepiona w środku lata, okazała się wyjątkowo narażona na bardziej zakaźny wariant Delta. Jednak nawet biorąc pod uwagę negatywny wpływ Omikrona, należy zauważyć, że może się on okazać mniej dramatyczny niż wariantu z początkowej fazy pandemii. Gospodarka nie zostanie zamknięta tak jak w marcu 2020 r. Krótko mówiąc, wariant Delta nie zaszkodził ożywieniu gospodarczemu, choć na pewno zaciemnił perspektywę krótkoterminową. Negatywny wpływ Omikrona może obniżyć tempo realnego wzrostu, ale nie doprowadzi do jego całkowitego wyhamowania.

W trzech pierwszych kwartałach 2021 r. aktywność gospodarcza utrzymywała się na wysokim poziomie w porównaniu do załamania w II kwartale 2020 r. Tempo wzrostu PKB zwolniło co prawda do „tylko” 2,1% (w skali roku) w III kwartale 2021 r., niemniej gospodarka pozostaje w lepszej kondycji, niż oczekiwano na początku tego roku. Szacuje się, że tempo wzrostu sytuuje się w okolicach potencjału. Międzynarodowy Fundusz Walutowy przewiduje zwiększenie PKB Stanów Zjednoczonych na poziomie 5,7% w 2021 r. i 4,9% w 2022 r.

Nasuwają się dwie refleksje. Pierwsza dotyczy zestawienia trendu krajowego popytu z PKB. Przypomnijmy, że na popyt krajowy składają się wydatki konsumentów, inwestycje przedsiębiorstw i zakupy rządowe. Krajowy popyt przyrastał szybciej niż PKB w każdym z ostatnich czterech kwartałów, z wyjątkiem ostatniego. Oznacza to, że produkcja nie była w stanie pokryć popytu, a lukę wypełniły spadek zapasów i import. Z jednej strony, przeciętny konsument amerykański dysponuje większymi oszczędnościami nagromadzonymi od początku pandemii. Ten strumień wspiera wydatki, w dużej mierze na dobra konsumpcyjne. Z drugiej strony, rząd przeznaczył duże sumy pieniędzy na podtrzymanie gospodarki (ustawa CARES, poluzowanie polityki pieniężnej), co wspiera zakupy rządowe. Z trzeciej strony, firmy (szczególnie produkcyjne) na długo przed pandemią zgromadziły nadwyżki zysków, które finansują obecnie szybko rosnące inwestycje w środki trwałe. W III i IV kwartale poprzedniego roku i I kwartale tego roku inwestycje w środki trwale rosły dwucyfrowo (w skali roku) w każdym z tych okresów.

Druga refleksja dotyczy porównania obecnego kryzysu z wielką recesją sprzed dekady. Procesy załamania sektora przemysłowego podczas trwającej recesji i tej sprzed dziesięciu lat były bardzo podobne pod względem siły i czasu. Jednak w okresie wielkiej recesji osiągnięcie dolnego punktu zwrotnego zajęło półtora roku. Tym razem gospodarka „wydołowała” w ciągu zaledwie sześciu miesięcy. Jednak w stosunku do reszty gospodarki sektor przemysłowy znacznie mniej ucierpiał podczas pandemii COVID-19 niż w czasie kryzysu sprzed dziesięciu lat. Z oczywistych względów załamanie gospodarcze najbardziej dotknęło usługi, kiedy spadły jednocześnie i popyt, i podaż. Natomiast fakt, że produkcja dóbr generuje zapasy, które nie występują w produkcji usług, okazał się zbawienny dla sektora przemysłowego.

Warto dodać, że pandemia mogła obniżyć potencjał produkcyjny. Niektóre moce produkcyjne mogły zostać trwale wycofane pod wpływem nadmiernie pesymistycznej oceny skutków pandemii z pierwszej połowy 2020 r. Do tego na pewno przyczyniły się również zmniejszona imigracja i wycofanie się dużej liczby pracowników z szeregów siły roboczej.

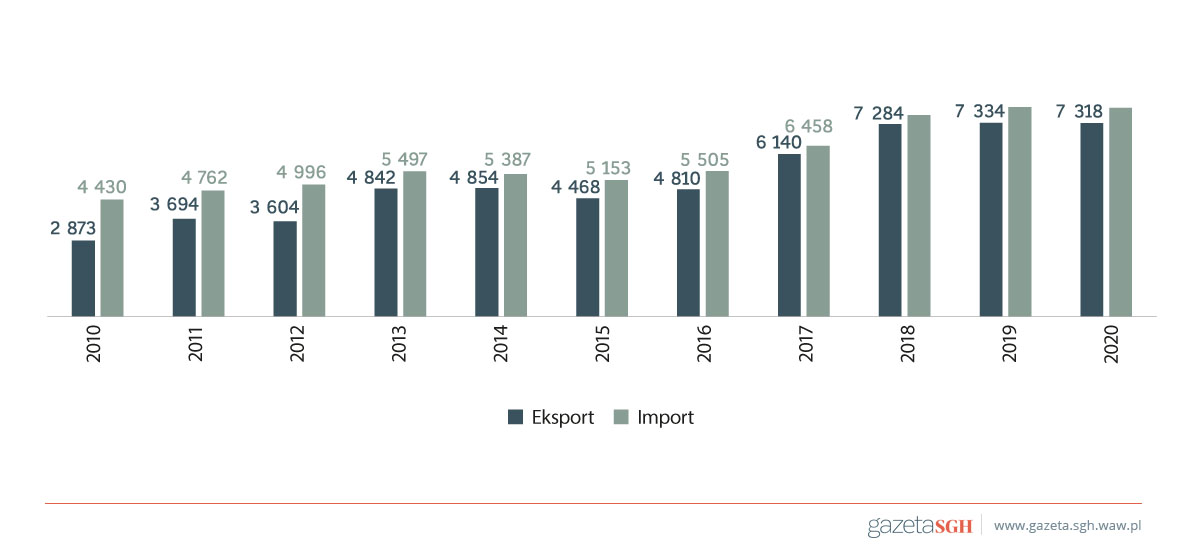

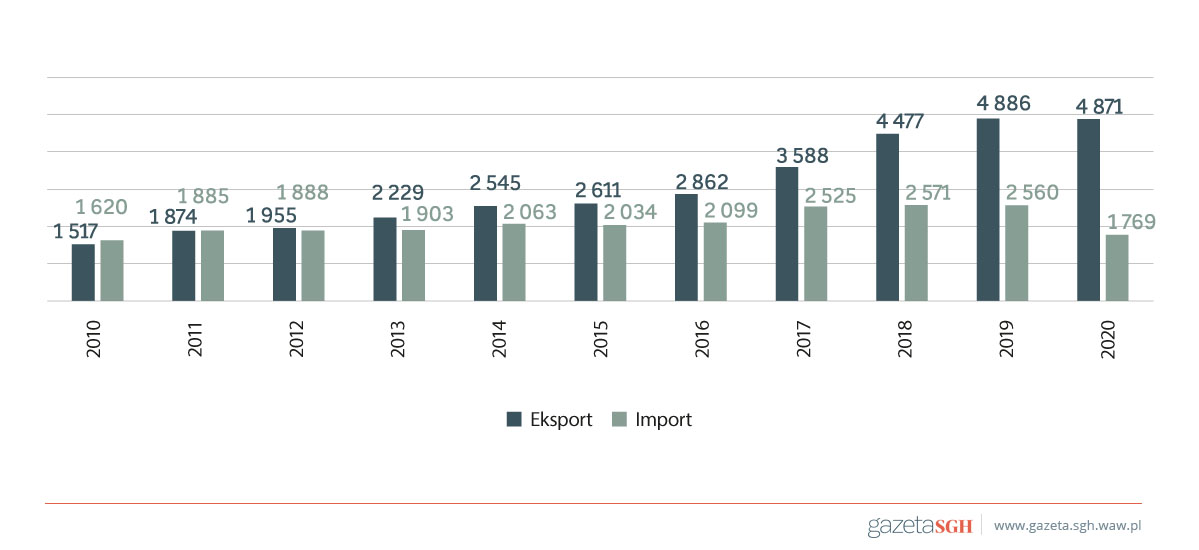

W roku 2020 wartość polskiego eksportu towarów do Stanów Zjednoczonych wyniosła 7,3 mld USD. W ciągu ostatniej dekady eksport ten rósł w średnim tempie 10% rocznie, czyli prawie dwukrotnie szybciej niż polski eksport ogółem (…). Natomiast we wzajemnym świadczeniu usług również zaobserwowano korzystne zmiany (…). Eksport usług do Stanów Zjednoczonych w latach 2010–2020 wzrósł ponad trzykrotnie, osiągając w ubiegłym roku wartość 4,9 mld USD, czyli 7,3% całkowitego polskiego eksportu usług. (…) Obecnie import usług z USA jest znacznie mniejszy niż eksport i wyniósł w 2020 r. 1,8 mld USD (…), zwłaszcza z powodu ograniczeń w ruchu turystycznym.

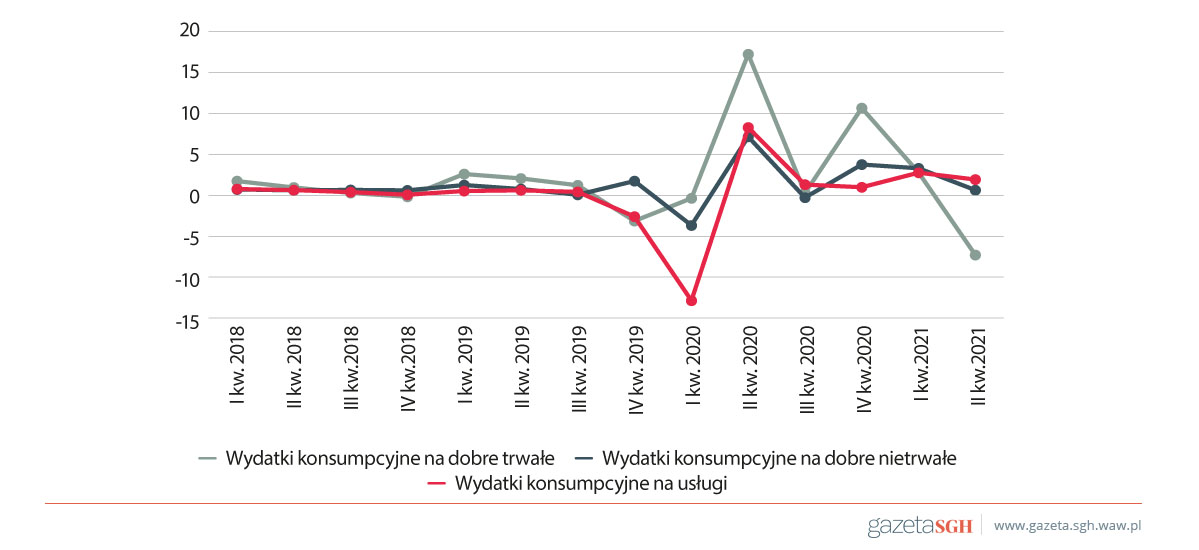

Tę część analizy kończy prezentacja struktury popytu konsumpcyjnego USA. Cechą charakterystyczną obecnej ekspansji jest szybciej rosnący popyt na dobra (szczególnie trwałe) w porównaniu do usług (por. rysunek 1) – to naturalna korekta sytuacji z początku pandemii.

Wydatki konsumpcyjne na usługi ciągle oscylują wokół 5% poniżej poziomu sprzed pandemii. Warto też zauważyć, że szybciej rosnący popyt na konsumpcyjne dobra trwałe stale był zaspokajany wyższym importem. Wskazuje to na słabą zdolność dostosowania się podaży krajowej do wzrostu popytu, przynajmniej w niektórych sektorach gospodarki.

W dłuższej perspektywie prognozy są dość obiecujące. Trend wzrostu PKB powinien ukształtować się powyżej poziomu bazowego sprzed pandemii. To zaskakująca perspektywa, choć nie powinna przesłonić szkód, jakie wyrządziła pandemia. Niemniej potwierdza ona powszechną opinię o elastyczności gospodarki amerykańskiej.

Rysunek 1. Wydatki konsumpcyjne gospodarstw domowych w Stanach Zjednoczonych (%, kwartalnie)

Źródło: opracowanie na podstawie danych Bureau of Economic Analysis, U.S. Department of Commerce.

RYSUNEK 2. Polsko-amerykańska wymiana handlowa – handel towarami (mln USD)

Źródło: opracowanie na podstawie UN Comtrade.

RYSUNEK 3. Polsko-amerykańska wymiana handlowa – wzajemne świadczenie usług (mln USD)

Źródło: opracowanie na podstawie UN Comtrade.

POLSKO-AMERYKAŃSKI HANDEL W CZASIE PANDEMII COVID-19

W roku 2020 wartość polskiego eksportu towarów do Stanów Zjednoczonych wyniosła 7,3 mld USD. W ciągu ostatniej dekady eksport ten rósł w średnim tempie 10% rocznie, czyli prawie dwukrotnie szybciej niż polski eksport ogółem (rysunek 2).

Najważniejszą grupą polskich towarów eksportowanych do Stanów Zjednoczonych jest niezmiennie od lat szeroka kategoria obejmująca różnorodne produkty – maszyny i urządzenia mechaniczne i ich części, które stanowią aż 36% polskiego eksportu do USA. Szczegółowe dane z tej grupy wskazują, że aż 11% wartości polskiego eksportu to silniki turbośmigłowe i turboodrzutowe i ich części. Na rynek amerykański trafia połowa całego polskiego eksportu tych produktów. Eksport w tej kategorii towarów wzrósł w ciągu ostatnich trzech lat o 82% i pokrywa 7,5% importu amerykańskiego.

Na drugim miejscu wśród towarów eksportowanych na rynek amerykański znajdują się urządzenia przetwarzania danych – zarówno komputery stacjonarne, jak i serwery sieciowe. W tej kategorii towarowej, choć nie w takim zakresie jak wymienione wcześniej, znalazły się też płyty główne, procesory, a także elementy sprzętu medycznego. Polska jest obecnie najbardziej liczącym się europejskim dostawcą tych urządzeń na rynek amerykański, mimo że jeszcze w 2010 r. polscy producenci osiągali z rynku amerykańskiego przychody na poziomie niewiele ponad 1 mln USD. W roku 2019 wartość tego eksportu wzrosła do 76 mln USD, a w 2020 r. wyniosła aż 569 mln USD, czyli zaledwie o jedną piątą mniej niż sprzedaż chińskich producentów w Stanach Zjednoczonych. Opisywany sprzęt był przedmiotem obrotu uszlachetniającego, będąc uzupełniany w Polsce podzespołami niedostępnymi na innych rynkach, w szczególności azjatyckich. Ponadto, wzrost zainteresowania amerykańskiego odbiorcy komputerami, procesorami i serwerami z Polski można tłumaczyć wysokimi barierami taryfowymi importu chińskiego na rynek amerykański. W tej grupie towarów cło na import z Chin do Stanów Zjednoczonych wynosi 40%, zaś odpowiednie produkty z UE (w tym z Polski) nie są objęte cłem w USA.

W roku 2020 amerykańscy producenci dostarczyli do Polski towary o łącznej wartości 7,9 mld USD. Odpowiada to 3% całkowitej wartości polskiego importu i plasuje Stany Zjednoczone na 8. miejscu na liście importerów. Główna grupa towarowa importowana do Polski z USA to części do produkcji samolotów. Drugą popularną kategorią importowanych towarów w 2020 r. były produkty farmaceutyczne, a konkretnie produkty immunologiczne. Niewątpliwie wpływ na tę wartość miał import szczepionek przeciwko COVID-19.

Natomiast we wzajemnym świadczeniu usług również zaobserwowano korzystne zmiany (rysunek 3). Eksport usług do Stanów Zjednoczonych w latach 2010–2020 wzrósł ponad trzykrotnie, osiągając w ubiegłym roku wartość 4,9 mld USD, czyli 7,3% całkowitego polskiego eksportu usług. Był to drugi, po Szwajcarii, najważniejszy rynek dla zagranicznej działalności polskich firm usługowych. Istotne przyspieszenie dynamiki eksportu usług z Polski do Stanów Zjednoczonych nastąpiło po 2016 r. – od tego czasu eksport ten zwiększył się o 70%.

Najważniejszą polską specjalizacją usługową na rynku amerykańskim są usługi biznesowe, które zajmują prawie połowę wszystkich usług eksportowanych z Polski do USA. Wśród nich są m.in.: usługi badawczo-rozwojowe, usługi doradcze w zakresie zarządzania oraz usługi techniczne i związane z handlem, np. architektoniczne, inżynieryjne, naukowo-techniczne i inne (ze względu na brak szczegółowości nie jest możliwa ocena eksportu usług w podziale na podkategorie).

W ostatnich latach usługi informatyczne oraz z zakresu technologii informacyjnych i komunikacyjnych (IT/ICT) należą do najszybciej rozwijających się rodzajów usług świadczonych transgranicznie, przyciągając uwagę w polskim eksporcie usług do Stanów Zjednoczonych. Branża ta staje się dominującym rodzajem nakładów niematerialnych zarówno we wszystkich gałęziach przemysłu, jak i w życiu codziennym. Ponadto usługi te stają się coraz bardziej dostępne, ponieważ ich koszt maleje, co skutkuje większą dostępnością i rosnącym zapotrzebowaniem na dodatkowe funkcjonalności. Przykładowo, miesięczny koszt obsługi aplikacji w tzw. chmurze wynosił w 2000 r. 150 tys. USD, a obecnie jest to już tylko kilkadziesiąt dolarów.

Mimo że w Stanach Zjednoczonych działają największe firmy IT/ICT na świecie, to rynek amerykański zgłasza bardzo duże zapotrzebowanie na te usługi. Przyczyną wysokiego popytu jest nie tylko rosnące zainteresowanie usługami IT w każdej branży, ale także duża luka płacowa pomiędzy pracownikami amerykańskimi a polskimi. Jest to główny powód lokowania w Polsce centrów rozliczeniowych, software houses oraz centrów badawczo-rozwojowych przez takie koncerny amerykańskie, jak IBM, Facebook, Google, Intel czy HP.

Import usług ze Stanów Zjednoczonych rósł w latach 2010–2020 w średniorocznym tempie 2%, a zmiany te były znacznie mniejsze niż zmiany w polskim imporcie usług ogółem, który rósł co roku o 6%. Obecnie import usług z USA jest znacznie mniejszy niż eksport i wyniósł w 2020 r. 1,8 mld USD. Spadek z 2,6 mld USD w 2019 r. był związany przede wszystkim z ograniczeniami w ruchu turystycznym z powodu globalnej pandemii koronawirusa – wartość usług turystycznych świadczonych na rzecz polskich podmiotów spadła z 759 mln USD do 200 mln USD.

Usługi finansowe należą do najważniejszych w polskim imporcie usług ze Stanów Zjednoczonych – największe znaczenie mają usługi bankowe świadczone na rzecz osób fizycznych, przedsiębiorstw i innych podmiotów. Drugą kategorią usług w imporcie z USA są pozostałe usługi biznesowe. Ich import do Polski w 2020 r. wyniósł 322 mln USD. Największe znaczenie mają usługi doradcze w zakresie zarządzania (163 mln USD), a następnie usługi techniczne, handlowe i inne usługi biznesowe, np. pakowanie, konserwacja (137 mln USD).

WNIOSKI

Polski eksport do Stanów Zjednoczonych ucierpiał do tej pory w stosunkowo niewielkim stopniu. W ostatnich latach wzrosła wymiana towarowa Polski z USA. Nie jest to jeszcze oczekiwany efekt przesunięcia strumieni handlowych, spowodowanego wojną handlową USA–Chiny, ale pierwsze tego oznaki widać chociażby na przykładzie jednostek obliczeniowych (komputery i serwery). Jest wysoce prawdopodobne, że w dłuższej perspektywie trwający konflikt handlowy USA–Chiny przyspieszy zainteresowanie Amerykanów rynkiem europejskim, w tym Polską, i pozytywnie wpłynie na rozwój wzajemnej wymiany handlowej. Dodatkowo technologie komunikacyjne, które upowszechniły świadczenie usług, zwiększyły dostępność polskich usługodawców na rynku amerykańskim, którzy są bardzo konkurencyjni ze względu na koszty.

Niewątpliwie na wymianę handlową między Polską a USA w najbliższych miesiącach będzie miał wpływ kryzys spowodowany pandemią. Jednak przy utrzymującej się dynamice wzrostów wydatków konsumpcyjnych i rosnącym popycie wewnętrznym w Stanach Zjednoczonych zainteresowanie ofertą dostawców zagranicznych, w tym polskich, będzie oznaczać dla polskich przedsiębiorstw coraz większe możliwości sprzedaży na rynku amerykańskim.

dr hab. Eliza Przeździecka, prof. SGH

Doktor habilitowana nauk ekonomicznych. Pracuje na stanowisku profesora uczelni w Szkole Głównej Handlowej w Warszawie oraz jako główna ekonomistka w Amerykańskiej Izbie Handlowej w Polsce. Wykładowca Collegium Civitas (od 2015 r.) oraz Uniwersytetu w Trewirze (w latach 2009–2018), a także profesor wizytująca na Uniwersytecie Ekonomicznym w Wiedniu od 2019 r. Jest członkiem Rady Fundacji Polsko-Amerykańskiej Komisji Fulbrighta. Autorka wielu publikacji o tematyce bezpośrednich inwestycji zagranicznych, globalnych łańcuchów wartości i handlu międzynarodowego. Stypendystka programów Marie Curie, Erasmus, Erasmus Plus, CEEPUS oraz Polsko-

-Amerykańskiej Komisji Fulbrighta. Odbyła liczne staże badawcze i dydaktyczne w zagranicznych ośrodkach akademickich, m.in.: Duke University, ZHAW School of Management and Law, Toulouse School of Business, Aarhus University, ICN Business School Nancy, Wirtschaftuniversität Wien.

dr Krzysztof Błędowski

Ekonomista z ponad 30-letnim doświadczeniem w analizach ekonomii przemysłowej i finansowej. Obecnie zajmuje stanowisko dyrektora i ekonomisty w firmie Manufacturers Alliance w Arlington, Virginia. Skupia się na administracji systemów dokształcania kadr menedżerskich wyższego szczebla i badaniach dotyczących polityki przemysłowej. Wcześniej pracował w: Międzynarodowym Funduszu Walutowym (koncentrując się na krajach Afryki), Commerzbank Central Europe i Pioneer Pierwszym Polskim Funduszu Walutowym (koncentrując się na ekonomii i finansach Europy Środkowo-Wschodniej). Posiada dyplomy uniwersytetów w Polsce, Stanach Zjednoczonych i Wielkiej Brytanii.

Artykuł jest częścią wydanie specjalne Gazety SGH (364) Insight 2021.